10月19日,香港特区行政长官李家超发表行政长官2022年施政报告,这是李家超上任后发表的首份施政报告。

李家超在施政报告中称,将全面提升香港金融服务竞争力,港交所于明年修改上市规则,为尚未达到利润和交易要求的先进科技企业融资提供便利。此外,港交所计划重振GEM(创业板)市场,为中小企业和初创企业提供一个有效的融资平台。

随后港交所刊发有关特专科技公司新上市规则的咨询文件,建议扩大香港现有上市制度,允许特专科技公司来港上市,并就此征询公众意见。

新规则将适用于五大特专科技行业的公司:新一代信息技术,先进硬件,先进材料,新能源及节能环保,新食品及农业技术

数据显示,美股特专科技发行人数目达到738家,截至9月9日总市值达85.4万亿港元;A股特专科技发行人数目为451家,总市值15.3万亿港元;港股特专科技发行人数目仅99家,总市值3万亿港元。

据了解,特专科技公司当前在香港上市面临的主要问题是,尚未达到主板资格测试的盈利、收益或现金流要求,且在估值方面难以达成共识。

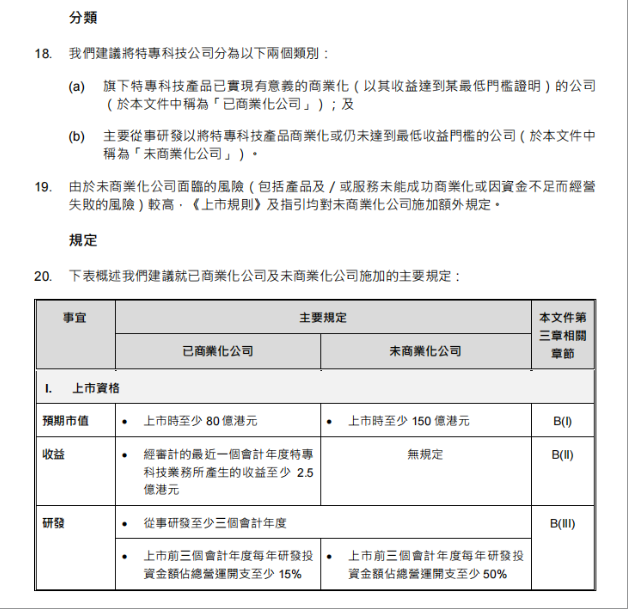

◎对此,港交所在咨询文件中建议,将特专科技公司分为两类

01已商业化公司

旗下特专科技产品已实现有意义的商业化(以其收益达到某最低门槛证明)的公司(简称“已商业化公司”)。

02未商业化公司

主要从事研发以将特专科技产品商业化或仍未达到最低收益门槛的公司(简称“未商业化公司”)。

◎咨询文件中,两类特专科技公司上市资格规定

01商业化收益门槛

已商业化公司的定义为经审计的最近一个会计年度特专科技业务所产生的收益至少达2.5亿港元的公司。

已商业化公司的定义为经审计的最近一个会计年度特专科技业务所产生的收益至少达2.5亿港元的公司。

02上市时的预期最低市值

80亿港元(已商业化公司)或150亿港元(未商业化公司)。

03研发

所有申请人均须于上市前已从事研发至少三个会计年度,研发投资金额须占总营运开支至少15%(已商业化公司)或50%(未商业化公司)。

04最低第三方投资

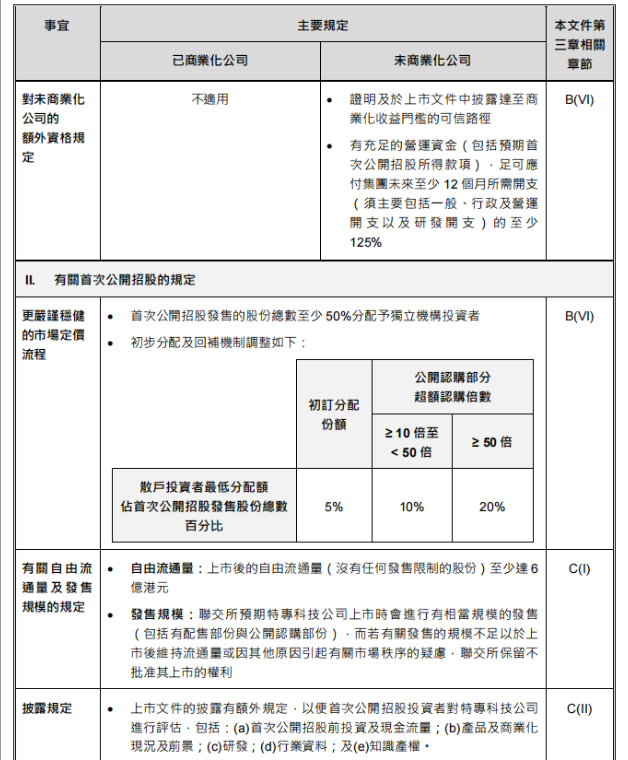

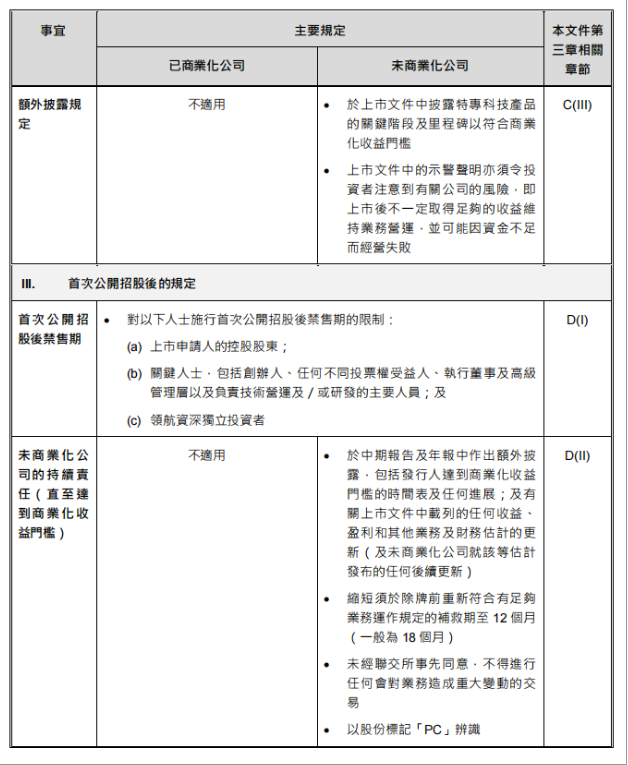

上市申请人须获得来自资深独立投资者相当数额的投资——要求上市申请日期前的至少12个月之前已获得来自至少两名“领航”资深独立投资者的大额投资;或者来自所有资深独立投资者的合计投资金额达到上市申请人于上市时已发行股本的规定最低百分比,即10%至20%(已商业化公司)或15%至25%(未商业化公司),视乎上市申请人于上市的预期市值而定。

05商业化路径

未商业化公司须展示并在上市文件中披露其可达到商业化收益门槛的可信路径。

咨询文件还规定,相关特专科技企业IPO将适用更高效的市场定价流程,上市后自由流通量至少达6亿港元,须披露的资料包括首次公开招股前投资、商业化现况及前景,以及适当的示警声明。

港交所行政总裁欧冠升表示,新上市规则将增加香港上市公司种类,让更多不同类型的公司可进入这个具备深度和流动性的国际市场,同时也为投资者带来更多选择。

在10月19日下午举行的记者会上,港交所上市主管陈翊庭回应记者提问时指出,选择行业时有参考其他市场,同时保留一定灵活性,若出现更新的科技,亦有相应机制考虑。

她还透露,如果一切顺利,首批按新规则申请上市的企业可用2022年的财务资料申请,意味最快明年可见到这些公司挂牌。

附:咨询文件建议内容