据新华社消息,《中共中央 国务院关于加快建设全国统一大市场的意见》(下称《意见》)10日发布。

对于加快发展统一的资本市场,《意见》提出,选择运行安全规范、风险管理能力较强的区域性股权市场,开展制度和业务创新试点,加强区域性股权市场和全国性证券市场板块间的合作衔接。

“四板”如何与全国性证券市场衔接?专家称或可考虑首先与北交所衔接

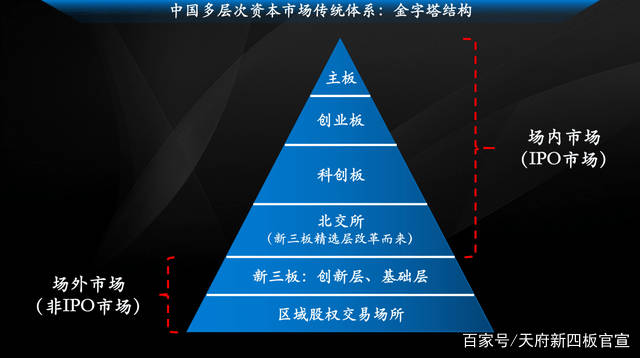

区域性股权市场俗称“四板”,是主要服务于所在省级行政区域内中小微企业的私募股权市场,主要从事中小微企业私募证券和股权的融资和转让活动,是主板、创业板、科创板等公开市场的补充。

经济学者、允泰资本创始合伙人付立春表示,区域性股权市场对于发展统一的资本市场非常有意义。“四板”可以看作是公开市场的基础层,并且是规模最大、范围最广的层次,也是最有可能实行“全面注册制”的资本市场,其中孕育着经济发展的“潜力股”。

本次发布的《意见》提出打造统一的要素和资源市场,涉及五大市场,为何在“统一的资本市场”部分提及区域性股权市场?

前海开源基金首席经济学家杨德龙分析,区域性股权市场是未上市的市场,而全国性证券市场则是上市的市场。加强两个市场的统一,实际上是要打通二者,给予一些区域性股权市场里比较优秀的公司以上市的机会。很多优秀的企业在区域性股权市场挂牌,但是没有获得上市资格。打通未上市和上市市场之间的通道后,将有利于形成统一的资本市场,这也体现出中共中央、国务院对于资本市场的重视。

区域性股权市场与全国性证券市场的对接,最早始于与新三板对接,即由“四板”向“三板”转板。2015年11月,证监会发布《中国证监会关于进一步推进全国中小企业股份转让系统发展的若干意见》,其中提出,建立全国股转系统与区域性股权市场的合作对接机制;控股股东为证券公司、具备相应业务能力和风险管理水平的区域性股权市场运营管理机构,可以开展全国股转系统的推荐业务试点。2017年,证监会也曾表态推动全国股份转让系统与区域性股权市场建立健全合作对接机制。

据中国证券业协会区域性股权市场委员会统计数据,截至2021年底,区域性股权市场累计转沪深交易所上市97家,转新三板挂牌738家,被上市公司和新三板挂牌公司收购64家。

区域性股权市场如何与全国性证券市场衔接?付立春表示,原来“四板”和新三板的衔接还是比较顺畅的,但是区域性股权市场相对比较零散,规则也并不是非常统一,企业也是五花八门,如何与全国性证券市场建立系统的、密切的、一致的衔接,还是可以进一步研究推进。各地的区域性股权市场都应该向更加规范化和标准化的方向发展,在这个基础上再和新三板进行衔接。目前依托新三板精选层升级而来的北交所已经成立,区域性股权市场或许可以考虑先与北交所进行衔接。当然,后续可以考虑区域性股权市场直接转板至上交所、深交所,可以进行进一步探索。

中国证券业协会会员服务二部总监申屹和区域性股权市场委员会副主任、武汉股权托管交易中心董事长龚波于今年发表的一篇论文指出,当前,迫切需要更好地支持区域市场持续健康发展,优化区域市场发展生态,增强服务中小微企业和区域经济发展的能力。

具体举措方面包括畅通对接机制,优化市场发展生态。夯实区域市场多层次资本市场“塔基”“苗圃”作用,从全面实施注册制、提升上市公司培育质量、优化资本市场生态的战略高度,建立区域性股权市场分别与沪深北交易所和新三板的对接机制,优化区域市场发展生态。沪深北交易所和新三板可依托区域市场建立上市挂牌推广及培训服务基地,在企业成长全生命周期的各个阶段,提供与之相匹配的培育孵化服务,从早期阶段就辅导企业建立良好的股权文化和规范运作意识,并实现贯穿企业挂牌上市、转板升级或摘牌退出的“全链条”服务;探索建立企业规范培育的市场化服务机制,由区域市场直接对口提供企业规范培育服务。

发展十余年逐步走向规范 发挥服务中小微企业功能

2008年9月,中国真正意义上的第一家区域性股权交易市场——天津股权交易中心设立。此后,为了探索拓展中小微企业股本融资渠道,各地陆续批设了一批区域性股权市场。区域性股权市场的运营机构,一般称为“股权交易中心”、“股权交易所”、“股权托管交易中心”等。

发展十余年来,“四板”市场也曾走过弯路。证监会原新闻发言人邓舸曾指出,区域性股权市场在股权融资和转让服务之外,探索开展私募债的发行和转让服务,但由于缺乏统一的业务及监管规则,不同区域性股权市场的业务模式存在较大差异,在操作中也不同程度地存在变相突破私募发行界限、投资者适当性未有效落实、跨区域发行等不规范行为,存在较大的风险隐患,与运营机构自身的风险管理能力不相匹配。一些地方交易场所违规实行集中竞价、做市商等集中交易方式,引发了较为严重的风险事件;一些区域性股权市场通过拆分、代持等方式发行金融产品,降低投资门槛,扩大投资群体,涉嫌规避私募发行投资者数量和合格投资者门槛等监管要求;少数省市设立了多家运营机构,存在重复建设问题。

此后,监管文件陆续出台,区域性股权市场也逐步走上规范发展的道路。2011年11月出台的《国务院关于清理整顿各类交易场所 切实防范金融风险的决定》和2012年7月出台的《国务院办公厅关于清理整顿各类交易场所的实施意见》明确了包括区域性股权市场在内的地方各类交易场所运行的底线要求。

2017年1月,国务院办公厅发布《关于规范发展区域性股权市场的通知》。《通知》明确,区域性股权市场是私募市场,不得公开发行证券,不得违规发行或转让私募债券。区域性股权市场由所在地省级人民政府按规定实施监管,并承担相应风险处置责任;证监会对省级人民政府开展区域性股权市场监管工作的指导、协调和监督。

2017年7月1日,证监会发布的《区域性股权市场监督管理试行办法》开始施行,统一了区域性股权市场业务及监管规则。

2020年3月1日正式实施的新《证券法》,首次赋予了区域性股权市场为非公开发行证券的发行、转让提供场所和设施的法定功能和地位,为区域性股权市场发展奠定了法治基础。

申屹和龚波的论文指出,作为服务地方中小微企业的直接融资平台和主渠道,经过十多年的规范发展,区域性股权市场在拓宽中小微企业融资渠道、发展普惠金融、培育创新创业市场主体等方面作出了积极探索和重要贡献。未来,区域性股权市场的发展还需坚持市场功能定位,加大政策支持力度; 发展债权融资,提升市场融资能力;畅通对接机制,优化市场发展生态;强化自律管理,提高规范运作水平。

邓舸表示,长期以来,资本市场的发展重心在公开市场,而作为私募性质的区域性股权市场的基础仍然薄弱,需要尽快补上这个“短板”。明确区域性股权市场是多层次资本市场体系的重要组成部分,有利于充分发挥区域性股权市场的功能作用,弥补现有公开市场的不足,有利于区域性股权市场与沪深证券交易所、全国中小企业股份转让系统形成错位发展、有序衔接、功能互补的多层次资本市场体系。

据中国证券业协会区域性股权市场委员会统计,截至2021年底,区域性股权市场共有挂牌公司3.81万家(其中股份公司2.34万家),展示企业13.84万家,托管公司5.77万家(其中纯托管公司1.10万家);累计实现各类融资16664.63亿元,其中股权融资3674.39亿元,债券融资4420.31亿元。